Empresas podem recuperar até R$ 100 bi em tributos pagos em excesso, segundo pesquisa

Com o início do ano fiscal, muitas empresas enfrentam o desafio de revisar o peso da carga tributária e identificar oportunidades de recuperação de tributos pagos em montante maior do que o devido. A recuperação tributária é uma estratégia fundamental para otimizar custos e melhorar o fluxo de caixa das empresas, especialmente após mudanças recentes nas legislações fiscal e tributária brasileiras.

De acordo com estudos do Instituto Brasileiro de Planejamento e Tributação (IBPT), estima-se que as empresas brasileiras pagam, anualmente, cerca de R$100 bilhões a mais em tributos do que o necessário, devido a erros no cálculo e na aplicação das normas fiscais. Esse montante pode ser recuperado por meio de processo de revisão e contestação junto à Receita Federal, um procedimento que ganha relevância.

A Athros Consultoria, especializada em planejamento tributário e recuperação de tributos, destaca que muitos empresários ainda deixam de recuperar valores significativos, seja por desconhecimento ou por receio de processos burocráticos. Segundo Douglas Campanini , sócio-diretor da área de Tributos Indiretos da companhia, “as empresas podem solicitar a revisão de tributos pagos indevidamente em até cinco anos, e os valores recuperados podem ser usados para investimentos em novos projetos ou para aumentar a competitividade no mercado.”

Fonte: Empresas podem recuperar até R$ 100 bi em tributos pagos em excesso, segundo pesquisa

Metade das notas fiscais no Brasil não cumpre Lei da Transparência Tributária, aponta IBPT

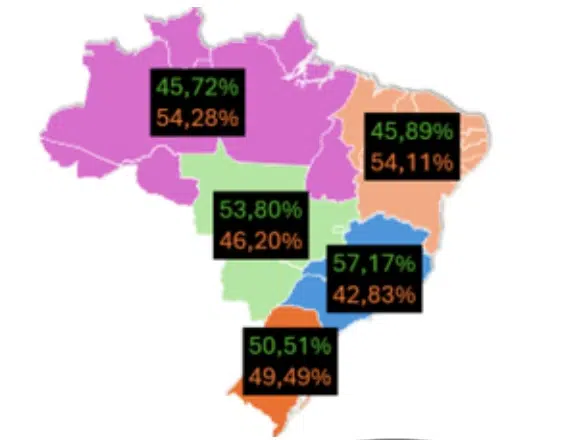

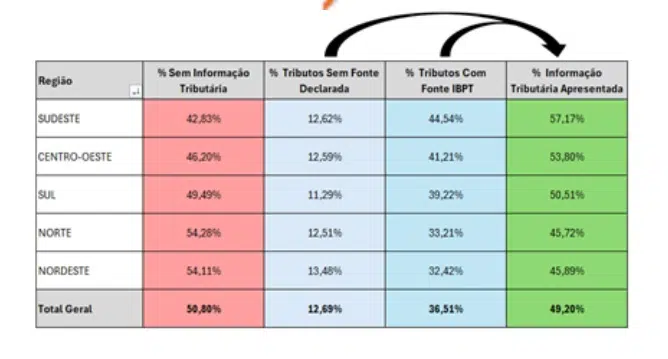

Ao menos 50% das notas fiscais emitidas no Brasil estão em desacordo com a Lei da Transparência do Imposto (Lei 12.741/2012), é o que revela o novo estudo do Instituto Brasileiro de Planejamento e Tributação. A análise, realizada com base em mais de 6,6 milhões de operações fiscais desde 2023, aponta que muitos estabelecimentos ainda falham em informar corretamente os tributos devidos, privando o consumidor de informações essenciais sobre a carga tributária que incide em suas compras e dificultando o entendimento sobre os impostos pagos.

O levantamento do IBPT destaca ainda disparidades regionais no cumprimento da lei. Enquanto estados das regiões Norte e Nordeste apresentam os maiores índices de falta de transparência, com taxas de conformidade significativamente baixas, o Sudeste tem se destacado positivamente, com cerca de 57% das notas fiscais atendendo aos requisitos de discriminação tributária. Essa variação regional impacta diretamente o acesso do consumidor à informação tributária, criando cenário desigual para o exercício dos direitos dos cidadãos.

O gerente de projetos do IBPT, Alcyr Neto, explica que a falta de transparência nas notas fiscais compromete o entendimento dos consumidores sobre o impacto dos tributos no orçamento familiar e impede uma avaliação mais criteriosa do custo-benefício de suas compras. “Esses números mostram que, apesar dos avanços, o consumidor brasileiro ainda não consegue exercer plenamente seu direito à transparência tributária. A omissão na discriminação dos tributos enfraquece a compreensão do impacto dos impostos sobre suas finanças”, destaca.